生命保険のアフターフォロー体験を対象にしたNPS®ベンチマーク調査2022の結果を発表。

NPS®1位はソニー生命

~担当者の姿勢や対応力がロイヤルティ醸成に寄与。資産形成ニーズやライフイベントの変化を捉えた適切なアフターフォローがNPS向上につながる~

2022年7月14日

NTTコム オンライン・マーケティング・ソリューション株式会社(本社:東京都品川区、代表取締役社長:塚本 良江、以下NTTコム オンライン)は、NPS®ベンチマーク調査2022生命保険部門 アフターフォロー調査を実施しました。本調査は訪問や面談、連絡、情報提供といった、生命保険の契約後における一連のアフターフォロー体験に焦点をあてた調査となります。この結果、最もNPS®が高いのは、ソニー生命保険(以下、ソニー生命)となりました。

生命保険のアフターフォロー体験においては、担当者のお客様を大切にする姿勢やプロとしての信用度といった担当者の姿勢のほか、担当者のヒアリング力の高さや提案力・解決力の高さといった、担当者の対応力がロイヤルティを醸成する要因となりました。一方で、コミュニケーション手段やタイミングの適切さにおいて今後の改善が期待される結果となりました。NPS®上位企業では、コミュニケーションの適切さや担当者に関連した項目で上位の評価を得ました。

調査結果の詳細はこちらからご覧ください:

https://www.nttcoms.com/service/nps/report/lifeinsurance_a/inquiry/

【NTTコム オンライン NPS®ベンチマーク調査2022】

今後のリリース予定:電力、プレステージ化粧品、銀行、他

<調査結果のポイント>

1.アフターフォロー体験の有無がNPS®に差を生む

NPS®ベンチマーク調査2022生命保険部門 アフターフォロー調査は、生命保険を契約した後の訪問、面談、連絡、情報提供などを受けたことがある契約者を対象に、当該のアフターフォロー体験について焦点をあてた調査になります。

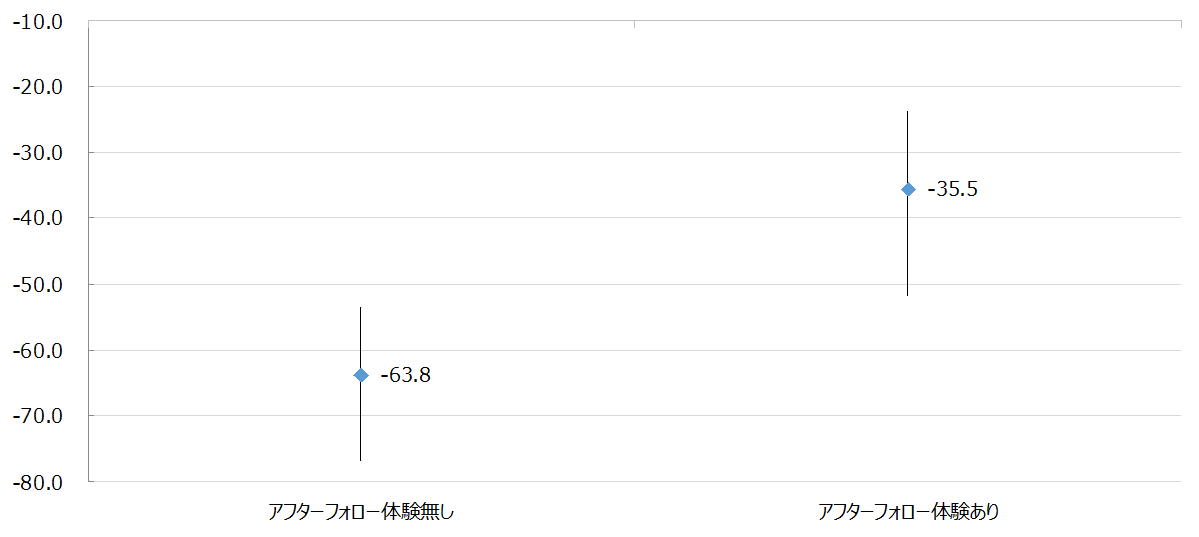

アフターフォローを受けたことがある契約者と受けたことが無い契約者別に、生命保険会社に対するNPS®を比較すると、アフターフォローがある契約者のNPS®平均は、アフターフォローの体験が無い契約者に比較して28ポイント程度高くなっています。アフターフォローが契約者に対するロイヤルティに影響を与えることが分かる結果となりました。

図 アフターフォロー体験有無別での生命保険会社に対するNPS®平均(線は最大値及び最小値)

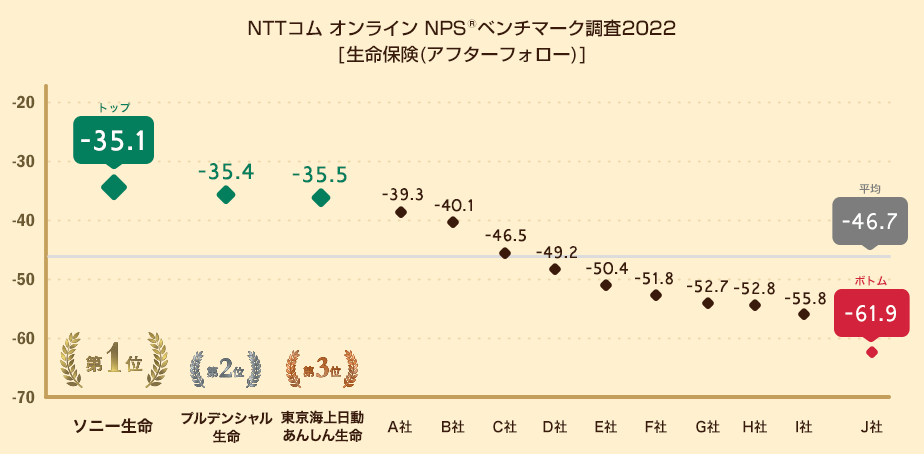

2.生命保険部門 アフターフォロー調査のNPS®1位はソニー生命

対象の生命保険会社13社のうち、生命保険におけるアフターフォロー体験に対するNPS®のトップはソニー生命(-35.1ポイント)、2位はプルデンシャル生命(-35.4ポイント)、3位は東京海上日動あんしん生命(-35.5ポイント)となりました。アフターフォローを受けての対象13社のNPS®平均は-46.7ポイント、またトップ企業とボトム企業との差は26.8ポイントとなりました。

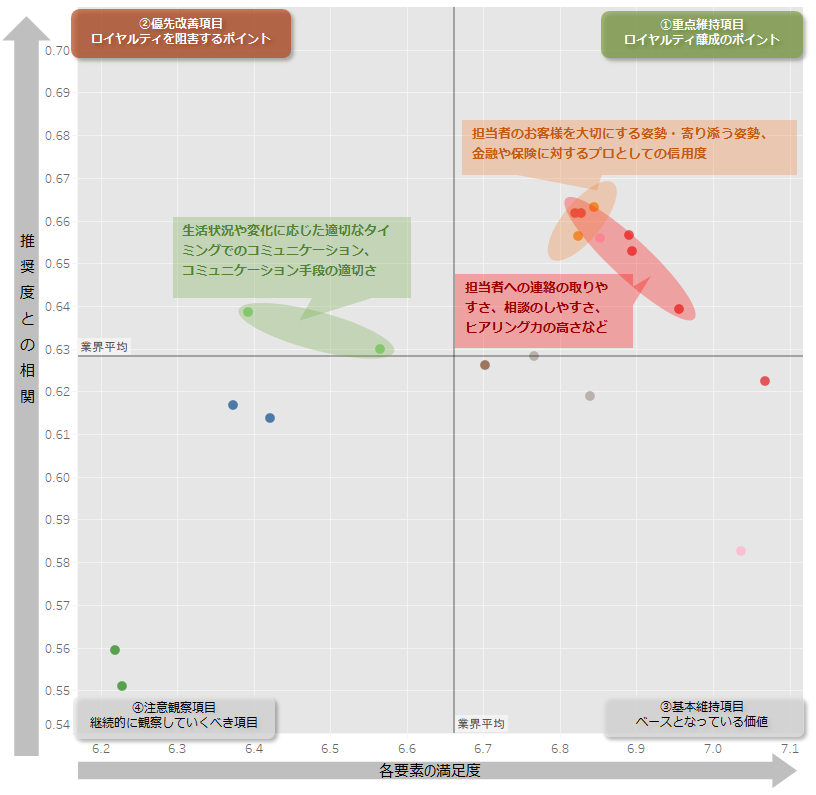

3.生命保険のアフターフォロー体験においては担当者の姿勢や人柄、対応力がロイヤルティ醸成に寄与

生命保険のアフターフォローを受けたことによるロイヤルティの要因を分析したところ、「契約後の担当者のお客様を大切にする姿勢・寄り添う姿勢」、「担当者の金融や保険に対するプロとしての信用度」といった項目のほか、「自身の感じる不安や関心事に関するヒアリング力の高さ」や「自身の感じる不安や関心事に関する提案力・解決力の高さ」、「自身の状況に応じた、担当者の柔軟な対応」といった担当者の姿勢や対応力に関する項目となりました。

一方でロイヤルティを向上させるための優先的に改善が期待される項目としては、「コミュニケーション手段の適切さ」や「自身の生活状況や生活環境の変化に応じた適切なタイミングでのコミュニケーション」といった項目となり、コミュニケーション手段やタイミングの適切さにおいて今後の改善が期待される結果となりました。

図:生命保険のアフターフォロー体験に関するロイヤルティ要因分析(ドライバーチャート)

※詳細はダウンロード資料をご参照ください:https://www.nttcoms.com/service/nps/report/lifeinsurance_a/inquiry/

NPS®の上位3社においてはスコア差が小さく、横並びとなりました。上位3社ともにコミュニケーションの適切さや、担当者に関連した項目で評価が高くなったことが特長となっています。1位となったソニー生命は「契約後の担当者のお客様を大切にする姿勢・寄り添う姿勢」や「担当者の金融や保険に対するプロとしての信用度」といった担当者の姿勢に関連した項目が評価され、ロイヤルティに影響を与える結果となりました。2位のプルデンシャル生命においては「自身の感じる不安や関心事に関する提案力・解決力の高さ」について、また、3位の東京海上日動あんしん生命においては「自身の感じる不安や関心事に関するヒアリング力の高さ」の項目がそれぞれ評価され、NPS®上位となる結果となりました。

4.アフターフォローを受ける頻度が高い契約者ほど、NPS®が高い傾向に

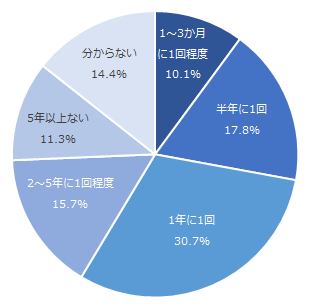

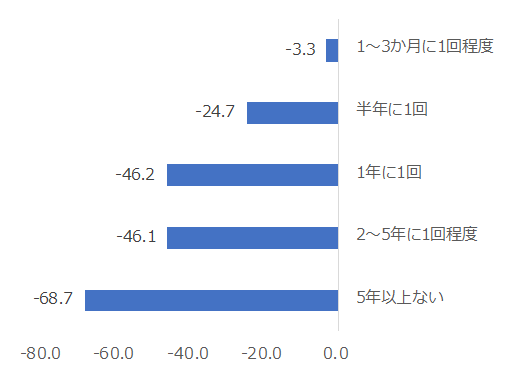

担当者の訪問・面談によるアフターフォローの頻度について調査をしたところ、「1年に1回程度」の頻度が30.7%と最も高くなり、「1~3か月に1回程度」の頻度でアフターフォローを受けている契約者の割合は10.0%、「5年以上ない」と回答した契約者は11.3%に留まりました。

アフターフォローを受けている頻度別にNPS®を分析したところ、「1~3か月に1回程度」の頻度でアフターフォローを受けている契約者のNPS®が-3.3ポイントと最も高くなりました。またアフターフォローを受ける頻度が少ないほどNPS®は低くなる傾向にあり、「5年以上ない」と回答した契約者のNPS®は-68.7ポイントとなりました。この傾向は担当者との電話やメール、LINEなどによる連絡、サポートセンターなどのお客様サポート窓口からの連絡など、担当者の訪問・面談による形式以外のアフターフォローでも同様の傾向となり、定期的に契約者との連絡を保つことがロイヤルティに向上につながることが示唆される結果となりました。

図:担当者による訪問・面談の頻度

図:担当者による訪問・面談の頻度別NPS®

5.ライフイベントに関わるタイミングなどでのアフターフォロー体験がNPS®向上につながる

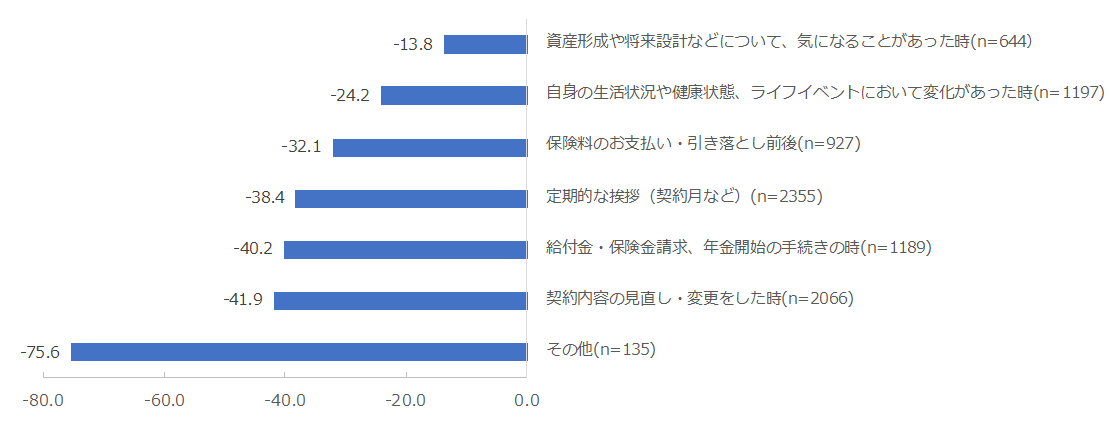

契約時から現在までにおいて、提供を受けたアフターフォローのタイミングについて調査したところ、最も高い割合となったのは「定期的な挨拶」(45.1%)となり、次いで「契約内容の見直し・変更をした時」(39.5%)、「自身の生活状況や健康状態、ライフイベントにおいて変化があった時」(22.9%)と続きました。

アフターフォローを受けたタイミング別でNPS®を分析したところ、「資産形成や将来設計などについて、気になることがあった時」が-13.8ポイント、「自身の生活状況や健康状態、ライフイベントにおいて変化があった時」が-24.2ポイントとなり、「定期的な挨拶」(-38.4ポイント)や「契約内容の見直し・変更をした時」(-41.9ポイント)を上回る結果となりました。

図:アフターフォローを受けたタイミング別のNPS®

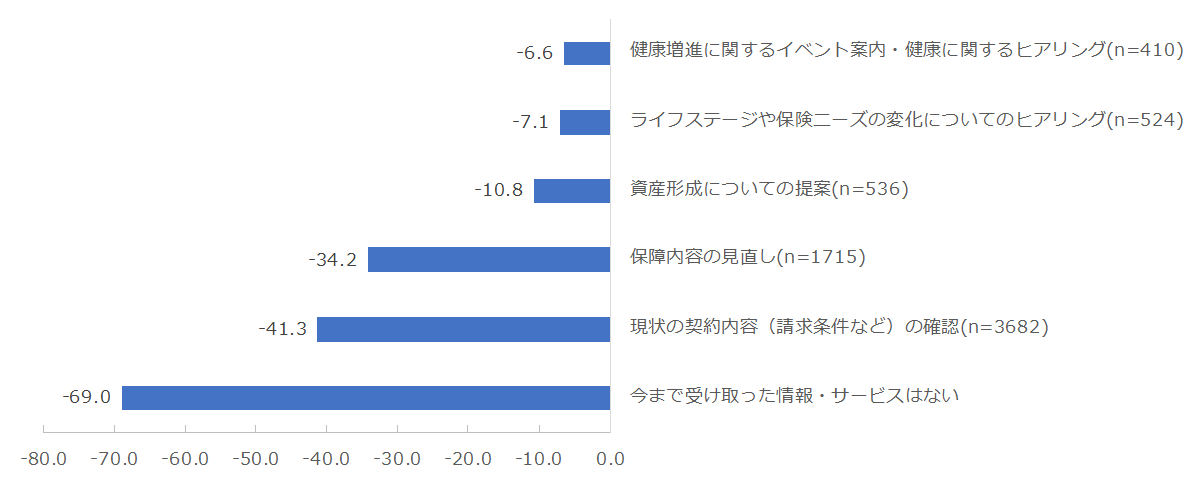

さらに、現状においてアフターフォローで提供を受けている情報やサービスについても調査したところ、「現状の契約内容の確認」が70.5%と突出する結果となりました。次いで「保障内容の見直し」(32.8%)、「加入保険の運用状況についての案内」(27.8%)が続き、「資産形成についての提案」(10.3%)、「ライフステージや保険ニーズの変化についてのヒアリング」(10.0%)は提供を受けている割合としては低い傾向となりました。

一方でこれらの選択項目別にNPS®を分析したところ、最もNPS®が高いのは「健康増進に関するイベント案内・健康に関するヒアリング」(-6.6ポイント)となり、次いで「ライフステージや保険ニーズの変化についてのヒアリング」(-7.1ポイント)、「資産形成についての提案」(-10.8ポイント)などが続く結果となりました。

資産形成について気になったときやライフステージに変化が生じたときなど契約者の適切なタイミングにおいて、資産形成やライフステージの変化による保険商品に関する情報を提供することがNPS®の向上につながることが伺える結果となりました。

図:アフターフォローで提供を受けている情報・サービス別のNPS®

6.契約者に合わせた適切な情報提供がロイヤルティを高める

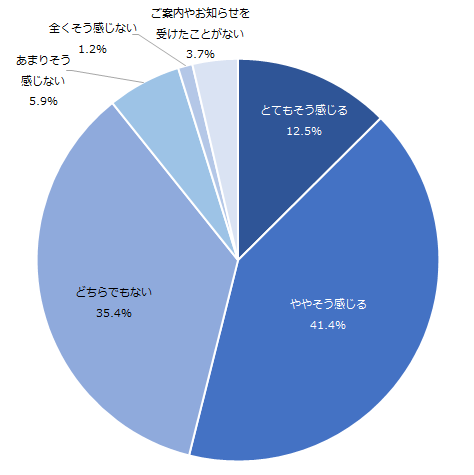

生活状況やライフスタイルの変化、またその時に感じる不安や要望などについて生命保険会社から受けたことのあるヒアリングの方式について調査したところ、「担当者によるヒアリング」(45.0%)が最も高くなりました。続いて「紙のアンケート」(15.2%)、「Webのアンケート」(13.1%)と続き、「ヒアリングやアンケートを受けたことがない」と回答した契約者は38.7%となりました。

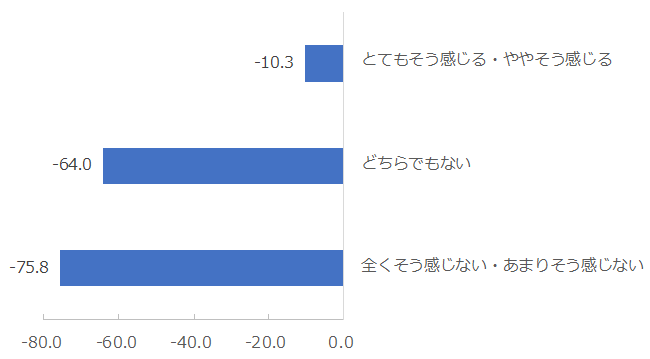

これらヒアリングを受けたことがある契約者に、ヒアリングを受けたことでその後に届く案内やお知らせが自身にあった情報になっていると感じるか調査したところ、「とてもそう感じる・ややそう感じる」と回答した契約者の割合が最も高く53.9%となりました。

また、この情報提供の自身への適正化に対する印象別にNPS®を分析したところ、「とても感じる・ややそう感じる」と回答した契約者のNPS®は-10.3ポイントと高くなりました。生活やライフスタイルの変化を汲み取り、契約者に合わせた適切な情報提供を行うことがロイヤルティに影響を与えることが示唆される内容となりました。

図:生命保険会社からの情報提供の適正化に対する印象

図:生命保険会社からの情報提供の適正化に対する印象別NPS®

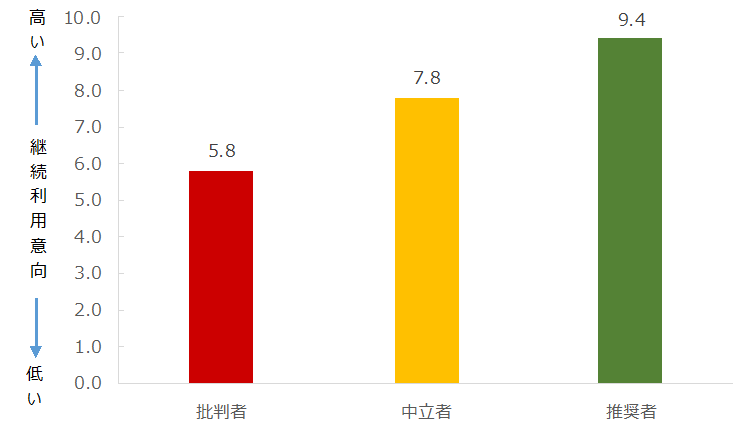

7.推奨度が高いほど、対象の生命保険会社の継続利用意向も高い傾向に

対象の生命保険の契約者に対し、アフターフォローを受けての今後の継続利用意向を0~10の11段階で調査したところ、 「推奨者」(推奨度が「9」~「10」の回答者) は平均9.4ポイントとなり、 「中立者」(推奨度が「7」~「8」の回答者)の平均7.8ポイント、「批判者」(推奨度が「0」~「6」の回答者)の平均5.8ポイントを上回り、推奨度が高いほど継続利用意向も高くなる結果となりました。

図:推奨セグメント別アフターフォローを受けての継続利用意向

<調査概要>

【生命保険部門 アフターフォロー調査】

調査対象企業(アルファベット順、50音順):

SOMPOひまわり生命、アクサ生命、アフラック、オリックス生命、かんぽ生命、住友生命、ソニー生命、第一生命、東京海上日動あんしん生命、日本生命、プルデンシャル生命、明治安田生命、メットライフ生命

調査対象者:インターネットリサーチモニターのうち、上記保険会社と契約しアフターフォローのサービス提供を受けたことがある契約者(比較のためアフターフォロー未体験者へも一部設問を聴取)

調査方法:NTTコム リサーチ*による非公開型インターネットアンケート

調査期間:2022/6/7(火)~ 2022/6/13(月)

有効回答者数:5,225名(アフターフォロー体験者のみ)

回答者の属性:

【性別】男性:56.8%、女性:43.2%(アフターフォロー体験者のみ)

【年代】20代以下:7.9%、30代:14.3%、40代:19.9%、50代:22.7%、60代以上:35.1% (アフターフォロー経験者のみ)

<NTTコム オンライン NPS®ベンチマーク調査とは>

NTTコム オンライン NPS®ベンチマーク調査は、NPS®の指標を共同開発した米国サトメトリックス・システムズ(現NICE Systems)の調査手法に基づき実施しています。人口構成に沿ったモニター抽出を行い、信頼性の高いデータを各業界のNPS®のベンチマーク(基準)として発表するとともに、業界リーダーとなる1位企業の表彰もおこなっています。

また、NTTコム オンライン NPS®ベンチマーク調査データの販売もおこなっております。是非ご活用ください。

NPS®ベンチマーク調査についてはこちらからご覧ください:

https://www.nttcoms.com/service/nps/report/

<NPS®とは>

NPS®(Net Promoter Score®)とは、「友人や同僚に薦めたいか?」という質問への回答から算出される、顧客ロイヤルティを測る指標です。欧米では公開企業の3分の1がNPS®を使用しているといわれ、日本においても顧客満足度にかわる新しい指標として、NPS®を活用する企業が増えてきています。

NPS®についてはこちらからご覧ください:

https://www.nttcoms.com/service/nps/summary/

<NPS®ソリューションについて>

NTTコム オンラインでは、NPS®を活用した顧客ロイヤルティ向上のためのトータルソリューション(NPS®ソリューション)を提供しています。

NPS®有資格者によるコンサルティングに加え、顧客の声をリアルタイムに可視化して改善アクションを導くクラウドサービス「NPX Pro」の提供や、業界内での自社のポジショニング把握に有効な「NPS®リサーチ」を取り揃えています。

NPS®ソリューションについてはこちらからご覧ください:

https://www.nttcoms.com/service/nps/

<NTTコム オンライン・マーケティング・ソリューションについて>

NTTコム オンラインは、企業のデジタライゼーションを、データ活用とテクノロジーの提供を通じて支援するソリューション・パートナーです。データ&アナリティクス事業においては、NPS®顧客ロイヤルティマネジメント、社員エンゲージメントを測定する「eNPS調査」等を提供するNTTコム リサーチ、ソーシャルメディア分析などを、その導入から運用伴走までトータルにご支援します。また、企業のデータ課題に応え、進化し続けるデジタライゼーションをご支援するために、「あらゆるデータをリアルタイムで連携、統合、解析」するソフトウェアとして、グローバルに高い実績を持つTIBCO社のデータ解析・統合プロダクトを日本総代理店としてご提供しています。

名称: NTTコム オンライン・マーケティング・ソリューション株式会社

所在地: 〒141-0032 東京都品川区大崎1丁目5番1号 大崎センタービル

代表者: 代表取締役社長 塚本 良江

URL : https://www.nttcoms.com/

※本文中に記載されているNet Promoter®、Net Promoter Score®、NPS®はベイン・アンド・カンパニー、フレッド・ライクヘルド、サトメトリックス・システムズ(現NICE Systems,Inc)の登録商標です。また、本文中に記載されている会社名、製品名は、各社の登録商標または商標です。

《 補足 》

(*) 「NTTコム リサーチ(旧gooリサーチ)」 https://www.nttcoms.com/service/research/

NTTコム オンラインが提供する高品質で付加価値の高いインターネットリサーチ・サービスです。

自社保有パネルと提携会社のモニターで大規模な消費者パネルを構築し、「モニターの品質」「調査票の品質」「アンケートシステムの品質」「回答結果の品質」の4つを柱とした「クオリティポリシー」に基づく徹底した品質確保を行い、信頼性の高い調査結果を提供するインターネットリサーチとして、多くの企業・団体に利用されています。

なお、2013年12月9日に、モニター基盤の拡大を機にサービス名称を「gooリサーチ」から「NTTコム リサーチ」と名称を変更し、サービスを提供しています。

お問い合わせ先

NTTコム オンライン・マーケティング・ソリューション株式会社

マーケティング・アナリティクス部