クレジットカード業界を対象としたNPS®ベンチマーク調査2023の結果を発表。

NPSおすすめランキング1位は楽天カード

~業界全体ではポイント・マイルの交換商品・移行先の豊富さや、会員向けの特典・キャンペーンでの改善に期待~

2023年10月5日

NTTコム オンライン・マーケティング・ソリューション株式会社(本社:東京都品川区、代表取締役社長:塚本 良江、以下NTTコム オンライン)は、NPSベンチマーク調査2023 クレジットカード部門を実施しました。この結果、最もNPSが高いのは、楽天カードとなりました。

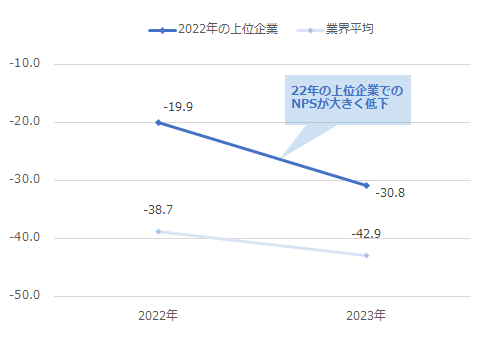

業界全体としては、昨年のNPS上位企業におけるNPSが大きく低下したことから、業界トップのNPSも低下しました。業界全体で会員サービスの内容や年会費などの見直しが進む中、これら企業では、特にロイヤルティへの影響も大きいポイントやマイルに関連した項目での満足度が低下しており、このことが業界全体のNPSにも影響を与えたものとみられます。

調査レポートの詳細結果は、以下から無料でダウンロードいただけます:

https://www.nttcoms.com/service/nps/report/creditcard/inquiry/

クレジットカード業界NPS®(顧客推奨度)おすすめランキングページ:

https://www.nttcoms.com/service/nps/report/creditcard/

【NTTコム オンライン NPSベンチマーク調査2023】

今後のリリース予定:セキュリティソフト、対面証券、ネット証券、ほか

<調査結果のポイント>

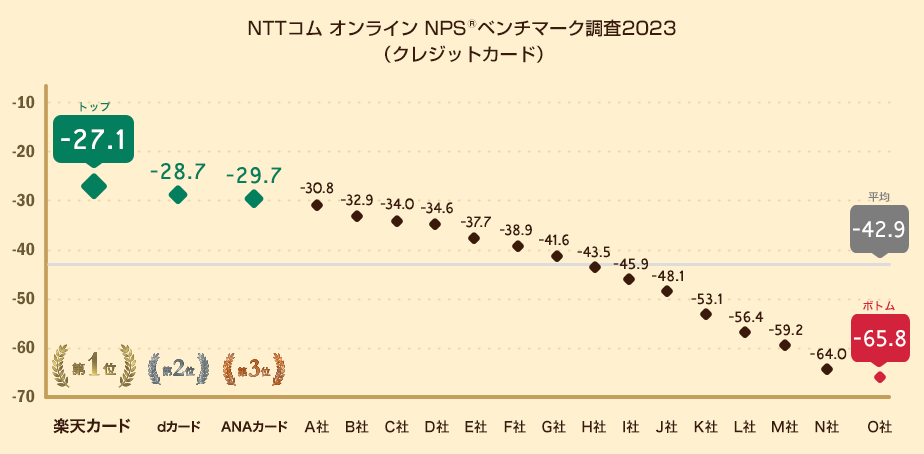

1.クレジットカード部門のNPSおすすめランキング1位は楽天カード

対象のクレジットカード会社18社のうち、NPSのトップは楽天カード(-27.1ポイント)、2位はdカード(-28.7ポイント)、3位はANAカード(-29.7ポイント)となりました。対象18社のNPS平均は-42.9ポイント、またトップ企業とボトム企業との差は38.7ポイントとなりました。

業界全体のNPSについて昨年と比較をしたところ、業界平均は4.2ポイント低下しており、特に昨年のNPS上位企業3社ではNPSが大きく低下している結果となりました。

図:昨年のNPS上位企業と業界平均のNPS比較

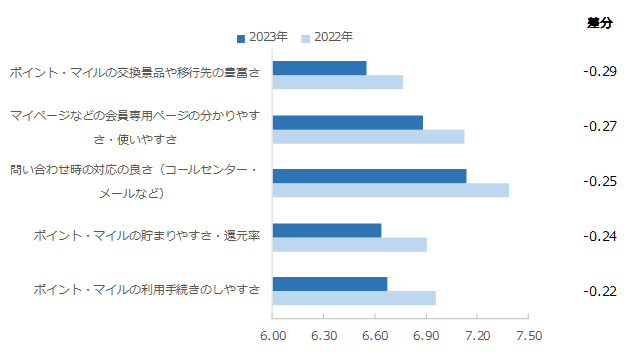

NPSが大きく低下した昨年の上位企業3社に絞り、昨年と今年の満足度を比較したところ、差分の大きい上位5項目としては、「ポイント・マイルの交換景品や移行先の豊富さ」や「ポイント・マイルの貯まりやすさ・還元率」、「ポイント・マイルの利用手続きのしやすさ」といったロイヤルティに与える影響も大きいポイント・マイルに関連する項目がみられました。NPS上位企業を含めて、クレジットカード各社において会員サービスの内容や年会費などの見直しが進んでおり、このことが業界全体のNPS低下にも影響を与えたものとみられます。

図:2022年のNPS上位企業における満足度項目の昨年比較 (差分の大きい上位5項目)

2.クレジットカード業界全体ではポイント・マイルの交換商品・移行先の豊富さや、会員向けの特典・キャンペーンなどでの改善が期待される結果に

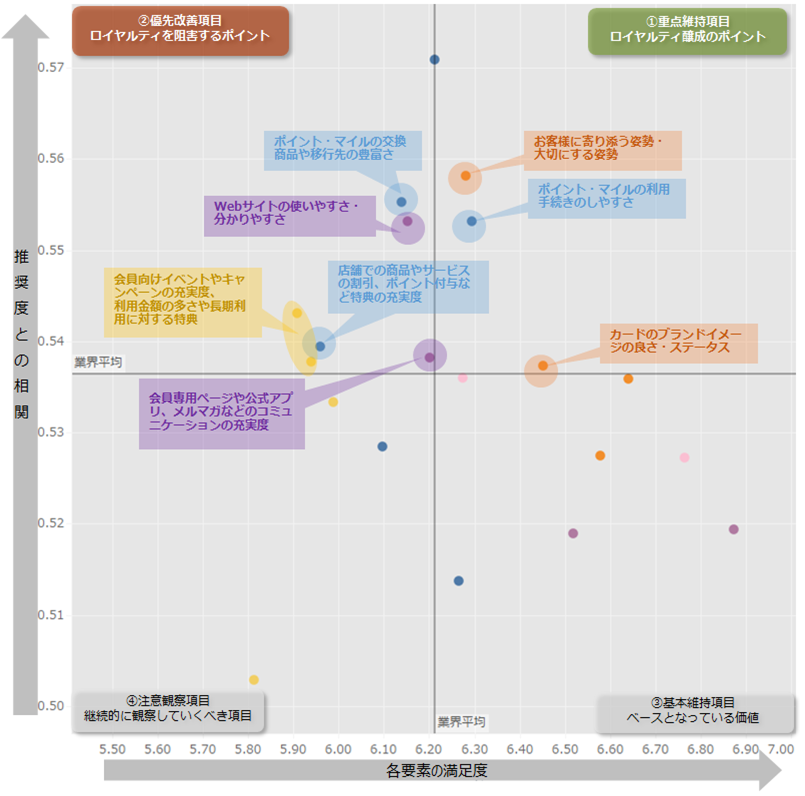

業界全体のロイヤルティを醸成する要素としては、「ポイント・マイルの利用手続きのしやすさ」のほか、「お客様に寄り添う姿勢・大切にする姿勢」、「カードのブランドイメージの良さ・ステータス」といった項目となりました。

一方で今後の改善が期待される項目としては「ポイント・マイルの交換商品や移行先の豊富さ」や「店舗での商品やサービスの割引、ポイント付与など特典の充実度」といったポイントやマイルに関連した項目となりました。また、「会員向けイベントやキャンペーンの充実度」、「利用金額の多さや長期利用に対する特典」といった会員向けの特典やキャンペーンや、「Webサイトの使いやすさ・分かりやすさ」や「会員専用ページや公式アプリ、メルマガ、会報誌などのコミュニケーションの充実度でも今後の改善が期待される結果となりました。

図:業界全体のロイヤルティ要因分析(ドライバーチャート)

※詳細はダウンロード資料をご参照ください:https://www.nttcoms.com/service/nps/report/creditcard/inquiry/

NPSおすすめランキング1位となった楽天カードにおいては、「ポイント・マイルの貯まりやすさ・還元率」や、業界全体のロイヤルティの優先改善項目でもある「ポイント・マイルの交換商品や移行先の豊富さ」、「ポイント・マイルの利用手続きのしやすさ」といったポイントの貯まりやすさや利用のしやすさに関連する項目が高く評価されました。2位のdカードにおいては「d払い」、「iD」との連携から「他決済サービスとの連携のよさ」への評価において、3位のANAカードは「カードのブランドイメージの良さ・ステータス」や「会員向けイベントやキャンペーンの充実度」でそれぞれ満足度が高くなり、NPS上位となりました。

3.自分の生活やライフスタイルに合った情報や案内を受け取っていると感じている利用者ほど、ロイヤルティは高くなる

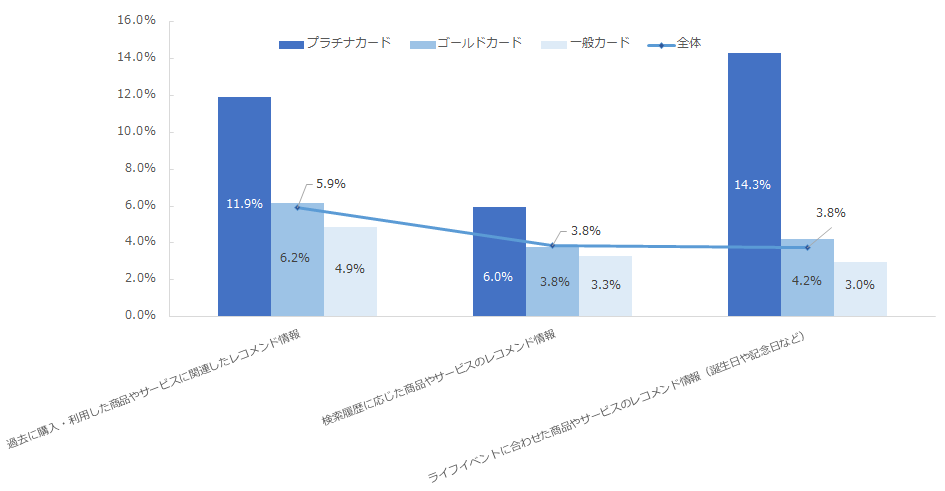

該当のクレジットカード会社から発信される情報において、利用者の利用状況に応じた情報発信(パーソナライズ化された情報)が役に立っているか調査したところ、「過去に購入・利用した商品やサービスに関連したレコメンド情報」は5.9%、「検索履歴に応じた商品やサービスのレコメンド情報」と、「ライフスタイルに合わせた商品やサービスのレコメンド情報(誕生日や記念日など)」はいずれも3.8%にとどまりました。

カードのステータス別にも分析したところ、プラチナカード保有者においては、パーソナライズ化された情報に対する割合が他のカード区分よりも高くなりました。ステータスの高いカードを保有している利用者においては、パーソナライズ化された情報の受け取りが求められる傾向がみられました。

図:カードステータス別に見た、パーソナライズ化された情報が役に立っている利用者の割合

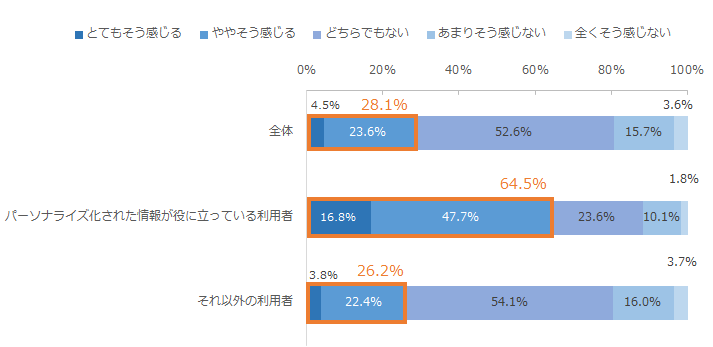

また、全体の回答者に対しても、該当のクレジットカード会社から発信される情報や案内が、自分の生活やライフスタイルに合っていると感じるか調査したところ、「とてもそう感じる・ややそう感じる」と回答した利用者は全体の28.1%となりました。

これらのクレジットカード会社から発信される情報や案内に対する印象について、前述のパーソナライズ化された情報が役に立っていると回答した利用者とそれ以外の利用者で比較したところ、パーソナライズ化された情報を受け取っている利用者での「とてもそう感じる・ややそう感じる」と回答した割合は64.5%となり、それ以外の利用者の割合よりも高くなりました。

図:パーソナライズ化された情報が役に立っているか別に見た、案内や情報が自分に合っているかの印象

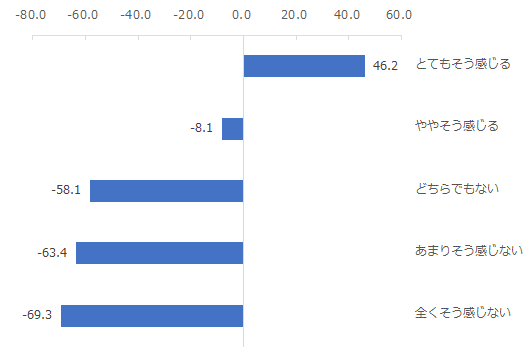

これらの印象別にNPSも分析したところ、「とてもそう感じる」と回答した利用者のNPSは46.2ポイント、「ややそう感じる」と回答した利用者のNPSは-8.1ポイントとなり、「どちらでもない」、「全くそう感じない・あまりそう感じない」と回答した利用者のNPSよりも高くなりました。利用者それぞれの利用状況やライフスタイルに合わせた情報提供を行うことが、ロイヤルティの向上にもつながることが示唆される結果となりました。

図:提供される情報や案内について、案内や情報が自分に合っているかの印象別NPS

4.クレジットカードをQRコード決済や電子マネー、スマホ決済と連携させている利用者のNPSは高い傾向に

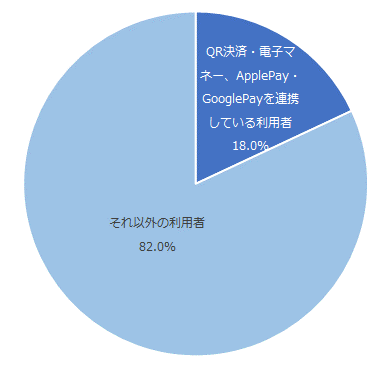

利用しているクレジットカードにおいて、QRコード決済や電子マネー、またApple PayやGooglePayといったスマートフォン決済のサービスを連携させている利用者は18.0%となりました。

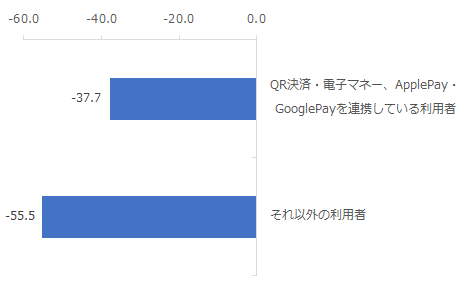

また、これらの決済手段をクレジットカードに紐づけている利用者別にNPSも分析したところ、QRコード決済や電子マネー、スマホ決済を連携させている利用者のNPSは-37.7ポイントとなり、連携させていない利用者に比較して高くなりました。

クレジットカードの利用だけでなく、多様な支払い手段と連携対応ができることの重要性がうかがえる結果となりました。

左図:QRコード決済や電子マネー、スマホ決済を連携させている利用者の割合

右図:QRコード決済や電子マネー、スマホ決済の連携利用者別NPS

上図:QRコード決済や電子マネー、スマホ決済を連携させている利用者の割合

下図:QRコード決済や電子マネー、スマホ決済の連携利用者別NPS

5.クレジットカード利用者の推奨度(友人や同僚におすすめできるか)が高いほど、継続利用意向も高くなる

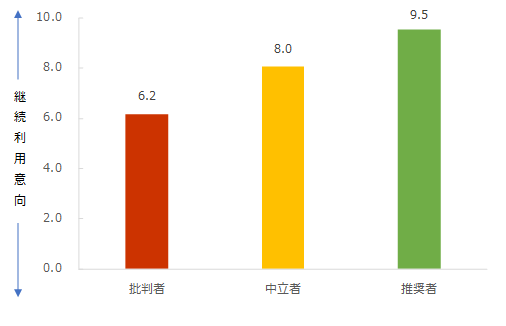

該当のクレジットカードの利用者に対し、今後の継続利用意向を0~10の11段階でたずねたところ、 「推奨者」(推奨度が「9」~「10」の回答者)は平均9.5ポイント、「中立者」(推奨度が「7」~「8」の回答者)は平均8.0ポイント、「批判者」(推奨度が「0」~「6」の回答者)は平均6.2ポイントとなり、推奨度が高いほど継続利用意向も高くなる結果となる結果となりました。

図:推奨セグメント別継続利用意向

<調査概要>

【クレジットカード】

調査対象企業(アルファベット順、50音順):

Amazonマスターカード、ANAカード、au PAYカード(旧au WALLETクレジットカード)、dカード、JALカード、JCBカード、JREカード/ビューカード、PayPayカード(旧Yahoo! Japanカード)、アメリカン・エキスプレス・カード、イオンカード、エポスカード、オリコカード、セゾン・アメリカン・エキスプレス・カード、セゾンカード、セブンカード、三井住友カード、三菱UFJニコスカード、楽天カード

調査対象者:インターネットリサーチモニターのうち、上記クレジットカード会社の利用者

調査方法:NTTコム リサーチ*による非公開型インターネットアンケート

調査期間:2023/08/25(金) ~ 2023/08/28(月)

有効回答者数:8,458名

回答者の属性:

【性別】男性:56.4%、女性:43.6%

【年代】20代以下:7.8%、30代:12.5%、40代:20.4%、50代:22.3%、60代以上:37.0%

<NTTコム オンライン NPS®ベンチマーク調査とは>

NTTコム オンライン NPS®ベンチマーク調査は、NPS®の指標を共同開発した米国サトメトリックス・システムズ(現NICE Systems)の調査手法に基づき実施しています。人口構成に沿ったモニター抽出を行い、信頼性の高いデータを各業界のNPS®のベンチマーク(基準)として発表するとともに、業界リーダーとなるランキング1位企業の表彰もおこなっています。

また、NTTコム オンライン NPS®ベンチマーク調査データの販売もおこなっております。是非ご活用ください。

NPS® (顧客推奨度)業界別おすすめランキングについてはこちらからご覧ください:

https://www.nttcoms.com/service/nps/report/

<NPS®とは>

NPS®(Net Promoter Score®)とは、「友人や同僚に薦めたいか?」という質問への回答から算出される、顧客ロイヤルティを測る指標です。欧米では公開企業の3分の1がNPS®を使用しているといわれ、日本においても顧客満足度にかわる新しい指標として、NPS®を活用する企業が増えてきています。

NPS®についてはこちらからご覧ください:

https://www.nttcoms.com/service/nps/summary/

<NPS®ソリューションについて>

NTTコム オンラインでは、NPS®を活用した顧客ロイヤルティ向上のためのトータルソリューション(NPS®ソリューション)を提供しています。

NPS®有資格者によるコンサルティングに加え、顧客の声をリアルタイムに可視化して改善アクションを導くクラウドサービス「NPX Pro」の提供や、業界内での自社のポジショニング把握に有効な「NPS®リサーチ」を取り揃えています。

NPS®ソリューションについてはこちらからご覧ください:

https://www.nttcoms.com/service/nps/

<NTTコム オンライン・マーケティング・ソリューションについて>

NTTコム オンラインは、企業のデジタライゼーションを、データ活用とテクノロジーの提供を通じて支援するソリューション・パートナーです。デジタルマーケティング事業においては、NPS®顧客ロイヤルティマネジメント、社員エンゲージメントを測定する「eNPS調査」等を提供するNTTコム リサーチ、ソーシャルメディア分析などを、その導入から運用伴走までトータルにご支援します。

名称: NTTコム オンライン・マーケティング・ソリューション株式会社

所在地: 〒141-0032 東京都品川区大崎1丁目5番1号 大崎センタービル

代表者: 代表取締役社長 塚本 良江

URL : https://www.nttcoms.com/

※本文中に記載されているNet Promoter®、Net Promoter Score®、NPS®はベイン・アンド・カンパニー、フレッド・ライクヘルド、サトメトリックス・システムズ(現NICE Systems,Inc)の登録商標です。また、本文中に記載されている会社名、製品名は、各社の登録商標または商標です。

《 補足 》

(*) 「NTTコム リサーチ(旧gooリサーチ)」 https://www.nttcoms.com/service/research/

NTTコム オンラインが提供する高品質で付加価値の高いインターネットリサーチ・サービスです。

自社保有パネルと提携会社のモニターで大規模な消費者パネルを構築し、「モニターの品質」「調査票の品質」「アンケートシステムの品質」「回答結果の品質」の4つを柱とした「クオリティポリシー」に基づく徹底した品質確保を行い、信頼性の高い調査結果を提供するインターネットリサーチとして、多くの企業・団体に利用されています。

なお、2013年12月9日に、モニター基盤の拡大を機にサービス名称を「gooリサーチ」から「NTTコム リサーチ」と名称を変更し、サービスを提供しています。

お問い合わせ先

NTTコム オンライン・マーケティング・ソリューション株式会社

マーケティング・アナリティクス部